金融市場狀況罕有地如此艱難。發達經濟體正在加息以遏制高通脹,而經濟衰退恐慌使環球經濟前景蒙上陰影。這讓股票及債券市場承壓,也讓投資者找不到出路。

投資者可能想要分散投資的一個新領域是另類上市資產。

甚麼是另類上市資產?

另類資產類別曾經只向最大機構開放。現在,一般投資者也能通過交易所上市投資公司購買,這種公司類似於房地產投資信託基金,但有廣泛的相關資產,而不僅限於房地產。這加強了獨立投資者建立真正多元化投資組合的能力。

另類上市資產包括各種資產類別及子行業。基建包含可再生能源、能源儲存、學校、醫院、道路、數據中心及移動信號塔,房地產則囊括醫療設施、社會保障住房及學生公寓等(見下文例子)。

為何選擇另類上市資產?

另類上市資產通常具備與股票及債券不同的收入驅動因素。換言之,另類上市資產對環球經濟週期的敏感度較低。

- 經濟增長的起落對其收入影響較小,所以,這類資產在更具挑戰性的經濟環境下更能夠提供抗跌收益。由於不同的風險及回報驅動因素,很多另類上市資產在各種經濟情景下都能產生正增長及收益。

- 另類上市資產的收入通常直接或間接與通脹掛鉤,直接方式包括可再生能源及社會基礎設施獲得的政府補貼。通脹會是收入增長的利好因素。相比之下,傳統資產往往提供有限的 通脹保護。

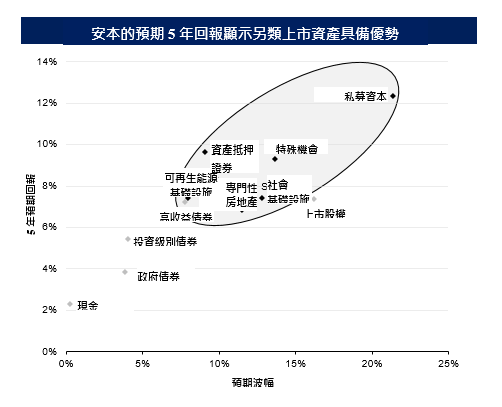

- 通常,另類上市資產具有比股票及債券 更高的經風險調整後回報潛力(見圖1)。根據過往經驗,這類資產一般波動更小且回報更高,而且預期未來將繼續保持。此外,這類資產在交易所上市,所以,投資者能每日買入賣出,不存在資金難以周轉的情況。

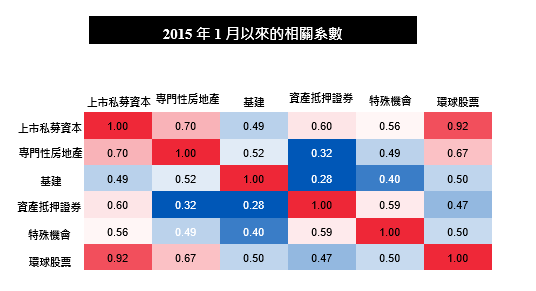

- 另外,很多另類上市資產與股票等傳統資產 相關性低(見圖2),有助投資者分散風險。這能讓投資者減少對環球股票產生增長的依賴。藉此,分散投資能幫助降低投資組合波幅及下行風險。

圖1

資料來源:安本、彭博。基於預期資產類別回報,2022年9月30日。預測僅供意見參考,並不反映潛在表現。預測並無保證,實際事件或結果可能存在重大差異。

圖2

資料來源:安本、彭博。2015年1月至2022年9月的相關性數據使用上市另類資產增長及收益模型投資組合的美元回報與MSCI所有國家世界指數的美元回報。

另類上市資產

我們在此重點介紹上市投資信託提供的五個另類資產類別:

-

基建

道路及橋樑等實物資產(硬基礎設施);支持經濟及社會需求的服務(軟基礎設施)。項目通常獲得補貼及通脹掛鉤收入(例如可再生能源),在各經濟週期及波動下提供一定庇護。

-

上市私募資本

投資不在公開交易所買賣的相關資產,包括私營公司(私募股權);私募債務(投資者直接向借款人放貸);及這些資產的上市管理公司。上市私募資本面向擁有強勁回報潛力的各種資產。

-

專門性房地產

房地產市場的若干細分領域,包括醫療、社會保障住房、學生公寓及住宅。這些更專門性的領域能夠抵禦經濟下行週期。

-

特殊機會

包括醫藥、音樂及貴金屬的特許權使用費。特許權使用費是對資產擁有者的付款。一些公司投資以特許權使用費收益作為擔保的債務。這一子行業包括訴訟融資,即透過為商業訴訟案件提供資金賺取收益。

-

資產抵押證券

以收益產生資產作為擔保的大額夾層及抵押債務組成的組合,通常提供比傳統信貸更高的收益率,但亦承擔相匹配的風險。擁有可變利率結構的投資對利率變動的敏感度更低。

想投資安本的基金?

如欲了解更多,請填寫下表,我們將向您提供更多資訊。

此網站僅供參考之用,不構成買賣任何證券的要約或招攬,也不構成投資意見、投資建議或對任何投資產品的認可。

彭博數據僅供說明用途,不就未來表現作出假設。